Kreditrechner

Mit dem Kreditrechner neutral die monatliche Rate berechnen

Zusammenfassung

Kreditbetrag: {{ moneyAmountToString(credit_amount) }} €

Laufzeit: {{ credit_duration }} Monate

Effektiver Jahreszins: {{ credit_interest }} %

Monatliche Rate: {{ moneyAmountToString(getMonthlyRate()) }} €

Gesamtkosten: {{ moneyAmountToString(getFinalCosts()) }} €

Zinsaufwand: {{ moneyAmountToString(getInterestCosts()) }} €

Tilgungsplan

| Monat | Rate | Zinsen | Tilgung | Restschuld |

|---|---|---|---|---|

| {{ index + 1 }} | {{ moneyAmountToString(payment.rate) }} € | {{ moneyAmountToString(payment.interest) }} € | {{ moneyAmountToString(payment.amortization) }} € | {{ moneyAmountToString(payment.remainingDebt) }} € |

Einfacher Kreditrechner - Das Wichtigste auf einen Blick

Wenn Sie einen Kredit aufnehmen, zahlen Sie den Kreditbetrag zuzüglich Kreditzinsen in monatlich gleichbleibenden Raten an die Bank zurück. Mit Hilfe eines Kreditrechners können Sie ganz einfach schauen, wie hoch die monatliche Rate Ihres Kredits ausfallen könnte und ob Sie sich diese Kreditrate mit Ihrem Einkommen auch leisten können.

Die monatliche Rate wird von drei Parametern bestimmt: Kreditsumme, Kreditlaufzeit und Zinssatz. Die Kreditsumme und die Kreditlaufzeit legen Sie entsprechend Ihrem Vorhaben und Ihren persönlichen Wünschen selbst fest. Den Zinssatz hingegen bestimmt die Bank.

Mit unserem kostenlosen Kreditrechner können Sie ganz einfach ermitteln, welche Kreditsumme und welche Laufzeit für Sie infrage kommt. Probieren Sie verschieden Varianten hinsichtlich Kreditbetrag, Laufzeit und Zinssatz aus und sehen Sie, wie sich die monatliche Rate verändert. Der Kreditrechner ermittelt vollkommen neutral die Kreditrate anhand Ihrer ganz persönlichen Eckdaten.

Auf den Zinssatz haben Sie nur bedingt Einfluss. Welchen Zinssatz Sie letztendlich von der Bank erhalten, ist von Ihrer ganz persönlichen Bonität abhängig. Um einen verbindlichen Zinssatz für Ihr persönliches Anliegen bestimmen zu können, sind immer Ihre persönlichen Daten und eine SCHUFA-Abfrage notwendig.

Sie möchten wissen, welche Daten Sie für eine Kreditanfrage in unseren Kreditrechner eintragen müssen? Schauen Sie sich unser Video zu unserem Kreditrechner an. Wir erklären genau den Ablauf einer Kreditanfrage und Sie sehen, welche Daten im Kreditrechner abgefragt werden.

Das sagen unsere Kunden über krefindo

Inhalt dieser Seite

- 1 Einfacher Kreditrechner - Das Wichtigste auf einen Blick

- 2 Sinn und Zweck eines Kreditrechners

- 3 Wie setzt sich die monatliche Rate bei einem Kredit zusammen?

- 4 Die monatliche Kreditrate mit einem Kreditrechner berechnen

- 5 Die Eckdaten eines Kreditrechners

- 6 Video: Unser kostenloser Kreditrechner

- 7 Was gibt es beim Kreditrechner zu beachten?

- 8 Den tatsächlichen Zinssatz ermitteln

- 9 Häufig gestellte Fragen zum Kreditrechner

Sinn und Zweck eines Kreditrechners

Ein Kreditrechner dient primär zur ersten Orientierung. Bevor Sie einen Kredit beantragen, können Sie mit einem Kreditrechner herausfinden, welche Kreditkonditionen für Sie infrage kommen würden. Ohne direkt bei einer Bank oder Sparkasse einen Kredit anfragen zu müssen, verschaffen Sie sich einen groben Überblick, welcher Kreditbetrag für Sie zu welchen Konditionen realisierbar wäre. Der Kreditrechner ist für Sie vollkommen kostenlos und unverbindlich.

Mit Hilfe des Kreditrechners bestimmen Sie so ganz einfach die Eckdaten Ihres Kredits: die Höhe der Kreditsumme, die Kreditlaufzeit und die monatliche Rate. Sie können verschieden Szenarien hinsichtlich Kreditsumme, Kreditlaufzeit und Zinssatz ausprobieren und sehen, wie sich die monatliche Rate entsprechend verändert. Sie bekommen ein Gefühl dafür, wie viel Kredit Sie sich mit Ihrem Einkommen leisten können.

Stehen die Parameter fest, können Sie im Anschluss an den Kreditrechner ganz einfach und bequem von zu Hause aus einen Kreditvergleich anfordern. Sie geben neben den Eckdaten Ihres Kredits zusätzlich Ihre persönlichen Daten in den Kreditrechner ein. Sie müssen Ihre Daten nur einmal eingeben und Sie erhalten unverbindlich mehrere auf Sie persönlich zugeschnittene Kreditangebote auf einen Blick. Die Kreditangebote erhalten Sie übersichtlich sortiert nach Gesamtkosten und monatlicher Rate.

Vorteile eines Kreditrechners

Ermitteln Sie Kreditbetrag, Laufzeit und Zins Ihres Wunschkredits und vergleichen Sie die Kreditkosten.

-

einfach

-

kostenlos

-

ohne Anmeldung

-

schnell

-

schufaneutral

Wie setzt sich die monatliche Rate bei einem Kredit zusammen?

Nehmen Sie einen Kredit bei einer Bank auf, muss dieser Kredit verständlicherweise an die Bank wieder zurückgezahlt werden. Die Rückzahlung der geliehenen Kreditsumme bezeichnet man als Tilgung des Kreditbetrags.

Zuzüglich zur geliehenen Kreditsumme zahlen Sie Kreditzinsen. Die Zinsen sind die Kosten, die Ihnen die Bank in Rechnung stellt, für die Zeit, die Sie Ihnen das Geld leiht.

Die monatliche Rate, die Sie an die Bank zurückzahlen, setzt sich also aus zwei Teilen zusammen: Einerseits aus dem Anteil für die Tilgung der Kreditsumme und andererseits aus dem Anteil für die Zinsen.

Bei einem Ratenkredit bleibt die monatliche Rate konstant über die gesamte Kreditlaufzeit. Sie zahlen jeden Monat einen gleichbleibenden Betrag. Die Zusammensetzung der Kreditrate aus Zinsanteil und Tilgungsanteil verändert sich hingegen während der Kreditrückzahlung.

Der Zinsanteil sinkt im Laufe der Zeit. Da Sie jeden Monat auch ein Teil von der Kreditsumme tilgen, sinkt die Restschuld, anhand welcher die Zinsen berechnet werden. Der Tilgungsanteil hingegen steigt. Das bedeutet, Sie zahlen jeden Monat einen größeren Teil des Kreditbetrages zurück.

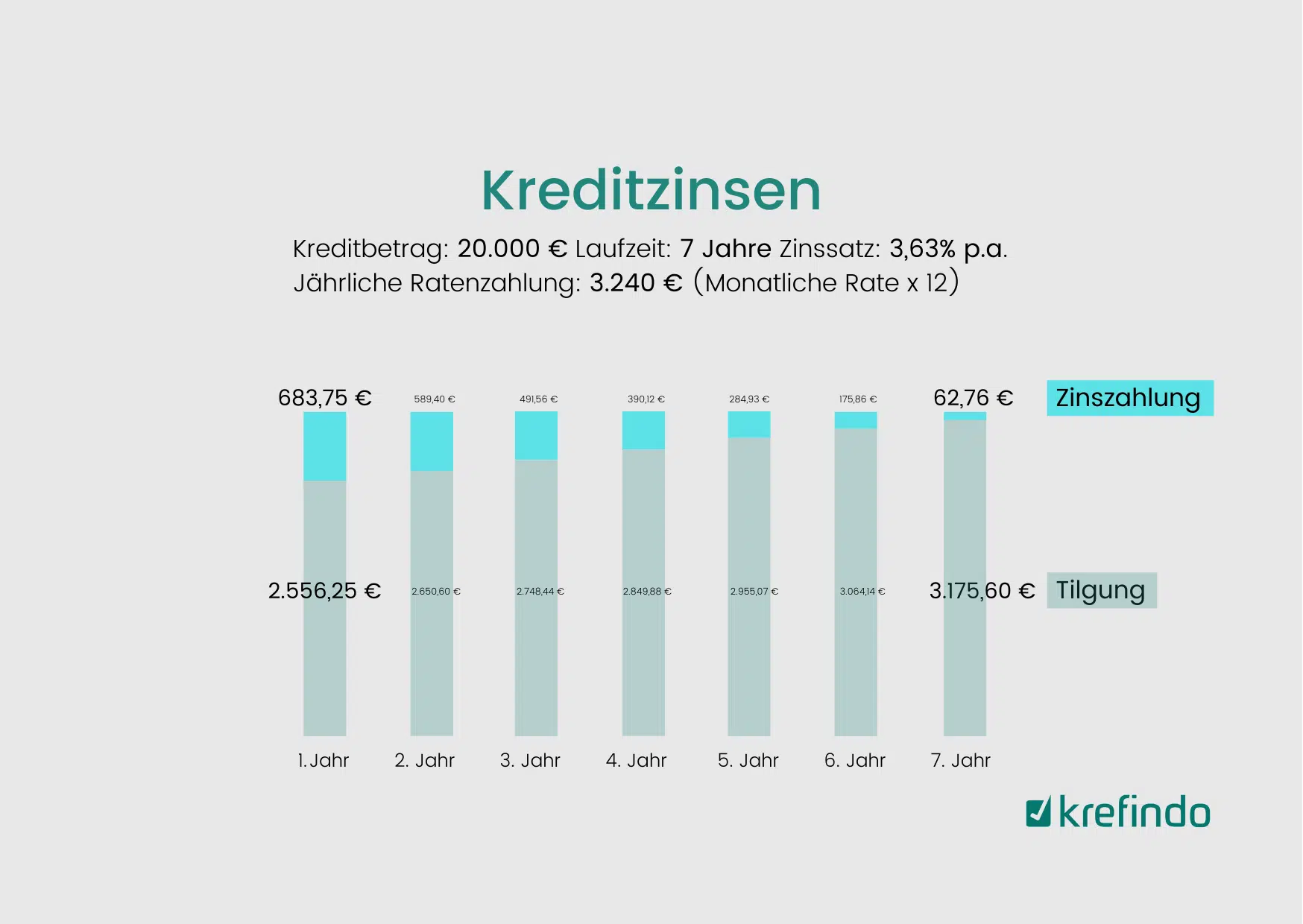

Zins- und Tilgungsanteil bei einem Kredit

-

Zinszahlungen

Angenommen Sie nehmen einen Kredit über 20.000 Euro auf, zu einem jährlichen Zinssatz von 3,63% p.a. und Sie zahlen diesen Kredit in 7 Jahren zurück. Während Sie im ersten Jahr noch 683,75 € Zinsen zahlen und lediglich 2.556,25 € des Kreditbetrags tilgen, zahlen Sie im letzten Jahr lediglich 62,76 € Zinsen und tilgen 3.175,60 € vom Kreditbetrag.

Die monatliche Kreditrate mit einem Kreditrechner berechnen

Wie hoch die monatliche Rate bei einem Kredit ausfällt, können Sie recht einfach mit einem Kreditrechner unverbindlich berechnen.

Sie geben die gewünschte Kreditsumme und die Laufzeit des Kredits entsprechend Ihrem Vorhaben in den Kreditrechner ein. Sie können auch den Zinssatz frei wählen. Der Kreditrechner ermittelt nun die monatliche Rate anhand dieser drei Parameter.

Ein Kreditrechner gibt Ihnen die Möglichkeit verschiedene Kreditszenarien hinsichtlich Kreditbetrag, Laufzeit und Zins durchzuspielen. Sie bekommen ein Gefühl dafür, wie die monatliche Rate ausfallen könnte.

Der Kreditrechner ermittelt neben der monatlichen Rate auch den Gesamtbetrag. Der Gesamtbetrag ist der Betrag, den Sie insgesamt bis zum Ende der Laufzeit an die Bank zurückzahlen müssen. Der Gesamtbetrag entspricht dem Kreditbetrag plus Kreditzinsen.

Der Gesamtbetrag abzüglich der Kreditsumme ergibt die Kreditzinsen über die gesamte Laufzeit. Anhand der Kreditzinsen sehen Sie, was Sie der Kredit über die gesamte Laufzeit wirklich kosten würde.

Probieren Sie verschiedene Szenarien aus und sehen Sie, wie sich der Gesamtbetrag verändert, wenn Sie den Kreditbetrag erhöhen bzw. verringern, die Laufzeit verlängern bzw. verkürzen oder den Zinssatz variieren. Sie können für jede mögliche Kombination aus diesen drei Parametern die monatliche Rate und den entsprechenden Zinsaufwand berechnen.

Monatliche Raten berechnen - So einfach geht's

Kreditsumme, Laufzeit und Zinssatz eintragen

Tragen Sie die Eckdaten des Kredits entsprechend Ihrem Kreditwunsch in den Kreditrechner ein.

Verschiedene Szenarien ausprobieren

Variieren Sie die Parameter und schauen Sie, wie sich die monatliche Rate entsprechend verändert.

Gesamtkosten und Zinsaufwand vergleichen

Vergleichen Sie neben der monatlichen Rate auch den Zinsaufwand und die Gesamtkosten.

Individuellen Kreditvergleich anfragen

Stehen die Eckdaten Ihres Kredits fest, können Sie einen Vergleich der aktuellen Kreditangebote anfordern.

Die Eckdaten eines Kreditrechners

Alle Kreditrechner funktionieren nach dem gleichen Prinzip. Die monatliche Kreditrate wird anhand der folgenden drei Parametern berechnet:

Kreditbetrag

Der Kreditbetrag, auch als Kreditsumme bezeichnet, ist der Betrag, den Sie zur Finanzierung Ihres Vorhabens von der Bank benötigen. Das ist jener Betrag, welchen Sie letztendlich von der Bank auf Ihr Konto ausgezahlt bekommen. Grundsätzlich entscheiden Sie selbst, wie viel Kredit Sie beantragen möchten. Der Kreditbetrag darf Ihre finanzielle Gesamtsituation jedoch nicht übersteigen.

Kreditlaufzeit

Die Kreditlaufzeit umfasst den Zeitraum in Monaten oder Jahren, in dem Sie den Kredit an die Bank zurückzahlen möchten. Sie beginnt mit der Auszahlung des Darlehens und endet mit der vollständigen Rückzahlung. Die Kreditlaufzeit hat Einfluss darauf, wie teuer ein Kredit wird. Je länger die Laufzeit, desto teurer wird der Kredit. Wählen Sie die Kreditlaufzeit daher mit Bedacht.

Zinssatz

Der Zinssatz wird von der Bank festgelegt, die den Kredit letztendlich vergib. Je höher der Zinssatz, desto mehr Zinsen zahlen Sie über die gesamte Laufzeit. Zur Berechnung der monatlichen Rate dient Ihnen zur groben Orientierung der Zinssatz aus dem repräsentativen Beispiel. Einen konkreten Zinssatz kann Ihnen die Bank erst nennen, wenn Sie alle Daten an die Bank übermitteln und diese Ihre persönliche Bonität geprüft hat.

Unser kostenloser Kreditrechner

Kredite ganz einfach mit unserem Kreditrechner ermitteln.

Mit unserem Kreditrechner vom Schnellcheck zu deinen ganz persönlichen Angeboten.

Das besten Kreditangebote zum Vergleich.

Was gibt es beim Kreditrechner zu beachten?

Ein Kreditrechner dient anfänglich zur ersten Orientierung. Er gibt Ihnen die Möglichkeit, verschiedene Szenarien hinsichtlich Kreditbetrag, Laufzeit und Zinssatz rein theoretisch durchzuspielen. Sie bekommen ein Gefühl dafür, wie hoch die monatliche Rate ausfallen könnte und was Sie der Kredit insgesamt über die gesamte Laufzeit kosten würde. So können Sie den Kreditbetrag und die Laufzeit für Ihren Kreditwunsch grob abstecken, bevor Sie verschieden Kreditangebote zum Vergleich anfordern.

Auch wenn Sie den Zinssatz im Kreditrechner selbst auswählen können, beachten Sie, dass Sie den Zinssatz in Wirklichkeit nicht selbst festlegen können. Der Kreditrechner gibt Ihnen die Möglichkeit zu testen, bis zu welchem Zins Sie sich den gewünschten Kredit leisten können. Um die Kreditrate realistisch vorab berechnen zu können, orientieren Sie sich einfach am Zinssatz aus dem repräsentativen Beispiel. Dabei handelt es sich um den sogenannten Zweidrittelzins. Da zwei von drei Kunden auch tatsächlich diesen Zins von der Bank bei diesen Parametern erhalten, ist der Zweidrittelzins ein aussagekräftiger Anhaltspunkt.

Wie hoch der Zinssatz für Ihren Kredit schlussendlich ausfällt, bestimmt die kreditgebende Bank. Sie als Kreditnehmer können nur indirekt auf die Höhe des Kreditzinses Einfluss nehmen. Entscheidend für den Zins ist die Bonität des Kreditnehmers. Je höher die Bonität, umso günstiger fallen die Zinsen aus. Die Bonität, auch als Kreditwürdigkeit bezeichnet, gibt an, wie zuverlässig der Kreditnehmer den Kredit fristgerecht an die Bank zurückzahlen wird. Die Bonität eines Kreditnehmers beurteilt die Bank anhand verschiedener Kriterien. Neben dem Einkommen und Ihren regelmäßigen Ausgaben, spielt das Beschäftigungsverhältnis und Ihre familiäre Situation eine entscheidende Rolle. Daher benötigt die Bank immer zahlreiche persönliche Angaben des Kreditnehmers, um die Bonität eines Kreditnehmers beurteilen zu können.

Ihr nächster Schritt zum Wunschkredit

Schauen Sie, ob Sie sich Ihren Wunschkredit mit Ihrem Einkommen auch leisten können. Tragen Sie einfach anonym Ihre Einnahmen und Ausgaben ein.

Den tatsächlichen Zinssatz ermitteln

Um den Zinssatz zu ermitteln, welchen Sie tatsächlich von der Bank erhalten, sind neben Kreditbetrag und Laufzeit die Angabe Ihrer persönlichen Daten unumgänglich. Nur so können die Kreditangebote auf Ihre ganz persönliche finanzielle Situation zugeschnitten werden. Ihre ganz persönlichen Einnahmen und Ausgaben, Ihr Beschäftigungsverhältnis und der entsprechende Verwendungszweck für den Kredit können nur so bei den Kreditangeboten berücksichtigt werden.

In einem ersten Schritt werden die Kreditangebote anhand Ihrer persönlichen Daten vom Kreditrechner vollkommen SCHUFA-neutral berechnet. Das bedeutet, die Kreditangebote werden ermittelt, ohne eine Anfrage an die SCHUFA zu stellen. Sie erhalten verschiedene Angebote zum Vergleich und sehen, welche Bank Ihr Vorhaben zu welchem Zinssatz finanzieren würde.

Da die Banken noch keine Abfrage der Kreditwürdigkeit bei der SCHUFA getätigt haben, werden Ihre persönlichen Kreditangebote an dieser Stelle weiterhin mit dem Zweidrittelzins berechnet. Zweidrittelzins bedeutet, dass zwei von drei Kreditnehmer diesen Zins tatsächlich erhalten. Die Wahrscheinlichkeit, dass Sie mindestens diesen Zinssatz erhalten, ist recht hoch. Sofern Sie also keinen negativen SCHUFA-Eintrag vorweisen, werden auch Sie mindestens diesen Zins erhalten oder eventuell sogar einen günstigeren.

Ein verbindliches Angebot mit einem festzugesicherten Zins erhalten Sie erst im letzten Schritt, wenn Sie einer SCHUFA-Abfrage durch die Bank ausdrücklich zustimmen. Sie wählen das Angebot aus, welches Ihnen am besten zusagt und bevollmächtigen die Bank zur SCHUFA-Abfrage. Die Bank holt sich erste an dieser Stelle Informationen über das Zahlungsverhalten des Kreditnehmers bei der SCHUFA ein und fragt den sogenannten SCHUFA-Score ab. Im Anschluss erhalten Sie ein verbindliches Kreditangebot. Wir empfehlen vor Kreditanfrage eine Datenkopie bei der SCHUFA zu beantragen und die gespeicherten Daten auf Ihre Richtigkeit zu überprüfen. Beantragen Sie Ihre Datenkopie rechtzeitig, damit Ihnen ausreichend Zeit bleibt, fehlerhafte Daten löschen zu lassen.

Nun haben Sie ein verbindliches Angebot vorliegen und wissen jetzt genau, wie viel Zinsen Sie für Ihren Kredit zahlen müssen. Entspricht das Angebot Ihren Vorstellungen, müssen Sie nur noch den Kreditvertrag unterschreiben. Sagt Ihnen das Angebot nicht zu, können Sie ein weiteres Angebot auswählen und die entsprechende Bank zur SCHUFA-Abfrage bevollmächtigen. Erst wenn das passende Kreditangebot für Sie dabei ist und Sie den Kreditvertrag unterschreiben, gehen Sie eine Verbindlichkeit gegenüber der Bank ein.

Häufig gestellte Fragen zum Kreditrechner

Warum muss ich so viele persönlichen Daten angeben?

Ihre persönlichen Daten sind notwendig, wenn Sie verschiedene Kreditangebote zum Vergleich anfordern möchten, welche genau auf Ihre persönliche finanzielle Situation zugeschnitten sind. Ohne Ihre persönlichen Angaben, erhalten Sie lediglich einen groben Überblick über mögliche Kreditkonditionen. Welche Konditionen Sie aber tatsächlich erhalten würden, erfahren Sie ohne persönliche Daten nicht.

Welche persönlichen Daten muss ich angeben?

Neben persönlichen Angaben wie Familienstand und Staatsangehörigkeit sind Angaben zu Ihrem Beschäftigungsverhältnis und Ihrer Wohnsituation notwendig. Des Weiteren benötigt die Bank Angaben zu Ihren monatlichen Einkünften und Ihren regelmäßigen Ausgaben, um Ihre persönliche finanzielle Situation einschätzen zu können. Abschließend teilen Sie Ihre Kontaktdaten wie Name, Anschrift und E-Mail-Adresse mit, um Ihnen die Kreditangebote zukommen zu lassen. Ebenso muss zwingend eine Bankverbindung und Ihre Steueridentifikationsnummer angegeben werden. Banken sind gesetzlich zur Abfrage verpflichtet.

Muss ich den Verwendungszweck zwingend im Kreditrechner angeben?

Es ist entscheidend für die Höhe des Zinssatzes, wofür Sie den Kredit verwenden möchten. Der Zinssatz bei zweckgebundenen Krediten ist günstiger als bei einem Ratenkredit zur freien Verwendung. Das liegt darin begründet, dass bei einem zweckgebundenen Kredit, wie beispielsweise einem Autokredit, die Bank eine zusätzliche Sicherheit hat. Sollte der Kreditnehmer die Kreditrate nicht mehr zahlen können, hat die Bank das Recht, das Auto zu veräußern. Geben Sie den Verwendungszweck daher immer an, denn es ist für Sie nur zum Vorteil.

Warum bekomme ich bei verschiedenen Banken unterschiedliche Zinssätze?

Jede Bank hat Ihre eigenen Bewertungskriterien. Die gleiche finanzielle Situation eines Kreditnehmers kann daher von verschiedenen Banken unterschiedlich bewertet werden. Daher empfiehlt es sich immer die Angebote verschiedener Anbieter zum Vergleich anzufordern.

Was bedeutet Zweidrittelzins?

Der Zweidrittelzins bedeutet, dass zwei Drittel aller Kreditnehmer diesen Zins tatsächlich bei diesen Parametern von der jeweiligen Bank erhalten. Im Gegensatz zu den günstigsten Zinsangeboten, die nur sehr wenige Kreditnehmer mit sehr guter Bonität erhalten, ist der Zweidrittelzins ein aussagekräftiger Anhaltspunkt. Sofern Sie keinen negativen Schufa-Eintrag vorweisen, ist es sehr wahrscheinlich, dass auch Sie mindestens diesen Zins erhalten oder sogar einen günstigeren.

Was ist eine SCHUFA-Abfrage?

Hinter dem Begriff SCHUFA verbirgt sich die Schutzgemeinschaft für allgemeine Kreditsicherung. Sie ist Deutschlands größte Auskunftsdatei und sammelt Daten über das Zahlungsverhalten einer Person. Stellt eine Bank eine SCHUFA-Abfrage, fragt Sie diese Daten über die Zahlungsfähigkeit der entsprechenden Person ab. Eine SCHUFA-Auskunft muss von der jeweiligen Person ausdrücklich genehmigt werden. Anderenfalls dürfen keine Daten an Dritte übermittelt werden.

Gibt es Kredite mit bonitätsunabhängigen Zinsen?

Es gibt Banken, die vergeben Kredite mit einem bonitätsunabhängigen Zins. Aber auch hier führt die Bank eine Bonitätsprüfung durch. Die Bonitätsprüfung dient nur zur Überprüfung der Kreditwürdigkeit und führt entweder zur Bewilligung des Kredits oder zu Ablehnung. Wird der Kredit genehmigt, erhalten jedoch alle Kreditnehmer denselben Zinssatz.

Wir sind für Sie da.

Sie haben Fragen? Rufen Sie einfach an oder schreiben Sie eine E-Mail an: kontakt@krefindo.de